Las claves para entender qué está pasando en China con la inmobiliaria Evergrande

Los expertos consultados ven poco probable que se repita un efecto Lehman y creen que el Gobierno intervendrá la compañía.

El mundo está pendiente de que un estornudo en China pueda provocar un resfriado en los mercados económicos internacionales. El gigante Evergrande, la segunda inmobiliaria más grande del país asíático, está asomada al abismo de la quiebra por su elevado nivel de deuda.

A día de hoy, la inmobiliaria debe 300.000 millones de dólares mientras que en caja apenas tiene 15.000 que, encima, no puede usar. “Es la inmobiliaria más endeudada del mundo”, puntualiza Aleix Amorós, analista geopolítico, experto en economía y empleado de un fondo de inversión español.

El problema es que, según datos recogidos por Bloomberg y citados por Europa Press, la inmobiliaria tiene que pagar este jueves un bono a cinco años de 71,3 millones de euros. Además, de aquí a finales de año tiene que afrontar otros 571,3 millones de intereses.

No obstante, según Europa Press, una filial del conglomerado inmobiliario ha asegurado este miércoles que podrá hacer frente a sus vencimientos inmediatos. En un comunicado remitido a la Bolsa de Shenzhen, recogido por Bloomberg, la filial ha dicho que realizará el pago, pero no ha especificado ni si abonará la cantidad al completo ni si hará el pago este mismo jueves. Tampoco si ha aceptado algún tipo de condicionalidad.

Amorós, autor de un hilo sobre el asunto que ha cosechado más de 4.000 me gusta, explica a El HuffPost que la crisis de Evergrande es, fundamentalmente, “una crisis de deuda”. Y que dependerá de cómo encare el Gobierno chino la situación que el estornudo resfríe a la economía del planeta o se quede en anécdota.

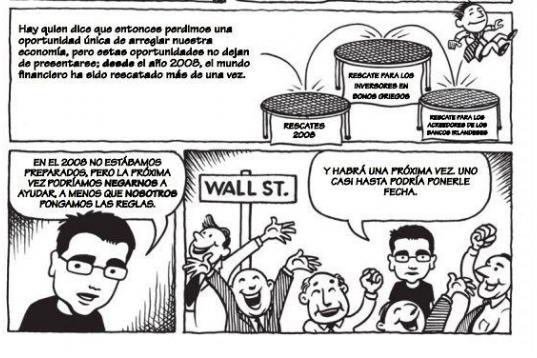

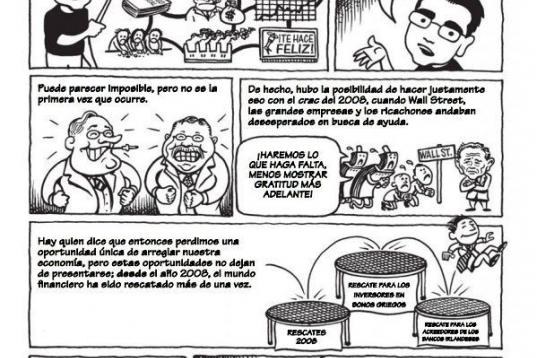

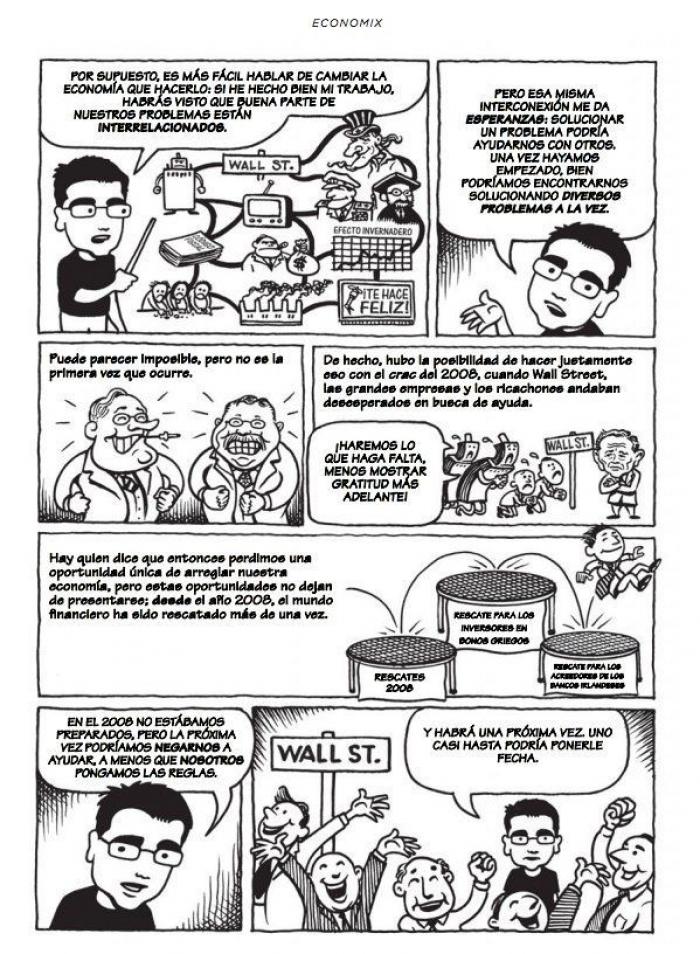

Mientras tanto, como el recuerdo de la crisis financiera de 2008 está aún fresco en la retina de casi todos, en los últimos días ha crecido el miedo a que la caída de Evergrande suponga la misma devastación que supuso la de Lehman Brothers. Pero, por el momento, según fuentes de los mercados citadas por Europa Press, las gestoras de activos no consideran que haya un riesgo real de contagio a los mercados globales.

“Para que el contagio llegue a los mercados financieros mundiales sería necesario que los efectos de la situación de Evergrande de segundo y tercer orden desencadenasen una crisis interna mucho mayor en China, algo que consideramos improbable”, ha destacado el responsable de deuda corporativa en la región de Asia-Pacífico de Aberdeen Standard Investments, Paul Lukaszewski.

Estas son las claves para entender la bomba de relojería que supone la posible suspensión de pagos de la compañía.

¿Qué es Evergrande?

Es una gran promotora inmobiliaria que ha basado su modelo de crecimiento a base de emitir deuda y de recurrir al crédito. El problema es que, como explica Amorós, “es una forma de crecer insostenible y nada saludable”. Ahora, la inmobiliaria ha llegado a un punto en que como el ritmo de crecimiento se ha desacelerado, las deudas y los intereses les han acabado comiendo.

¿Por qué no puede hacer frente a sus deudas?

Amorós explica que pese a tener 15.000 millones en caja no puede usarlos. “Por tener, sí que tiene dinero. El problema es que esa caja está supeditada a la ejecución de un inventario descomunal. Tienen casi 2.000.000 de apartamentos en construcción. Y cuando digo en construcción me refiero a que ya han iniciado las obras, pero están paralizadas. Entonces, ese capital no lo pueden utilizar para pagar deudas, porque tienen que atender las obligaciones con los clientes. Ahora están en la tesitura de que si pagan las deudas, no avanzan con las promociones, pero si no avanzan con las promociones no ingresan dinero”.

¿Esta quiebra es como la de Lehman Brothers?

Las casas de análisis y los mercados se decantan por abrir una cierta distancia entre lo que está siendo Evergrande y lo que fue Lehman. El analista Amorós aclara a El HuffPost el porqué: “Primero, porque el volumen del pasivo (deuda) de Evergrande es la mitad que el de Lehman. Y, segundo, porque el grueso de su deuda y de sus tenedores financieros (quienes les han prestado dinero) son chinos. De inicio, la afectación de la quiebra sería interna, en China continental. Si bien ha habido alarmismo de puertas para afuera, hay que hacer una llamada a la calma”.

No obstante, el editorial del diario económico Cinco Días, reconoce que “los temores de que la caída de Evergrande genere una onda expansiva que sacuda China y contagie a otras economías tienen fundamento, ya que sus pasivos representan aproximadamente el 2% del PIB del país asiático y el volumen de negocio que mueve el sector inmobiliario en China equivale al 29% de la riqueza nacional”.

Además, el diario explica que aunque “los principales acreedores de Evergrande son entidades financieras e inversores chinos, la empresa tiene deudas pendientes con una multitud de proveedores y contratistas, a quienes debe aproximadamente unos 32.000 millones de euros”. Pese a ello, Miguel Otero, economista e investigador principal del Real Instituto Elcano para la Unión Europea y Asia, insiste: “Es difícil que se produzca un efecto Lehman cuando la mayoría o todas las contrapartes de este deudor son estatales. Aquí el Estado (chino) tiene un baile que jugar”.

¿Se tiene que preocupar España?

Amorós responde que “depende”. “Si la crisis acaba siendo puramente interna y el Gobierno encauza la situación a base de intervencionismo, hay motivos para estar tranquilos. Ahora bien, si esta situación no se controla a tiempo, existe el riesgo de que desemboque en una crisis que no únicamente abarque al sector inmobiliario, sino también a los seguros, a las materias primas, etc… Y esto sí que puede tener consecuencias mundiales. No tanto por una crisis como la de Lehman, sino porque China es el mayor socio comercial de más de dos tercios de países del planeta. Se ha convertido en el principal importador de bienes de consumo y materias primas de todo el mundo. Si la economía interna de China se ralentiza, lo harían las importaciones chinas y ahí podríamos tener motivos de preocupación, especialmente para las compañías que basan su negocio en la exportación a China”, zanja

Otero, de Elcano, descarta que la caída de la inmobiliaria vaya a hacer daño en España: “En este tema concreto hay poca exposición al mercado chino en España. En un hipotético caso de que esto sacudiese de verdad la economía china, pues Inditex, etc son las que tienen más que perder. Pero no creo que sea el caso. Esto es más de mercados y creo que el Partido Comunista lo va a resolver”.

¿Qué va a hacer el Gobierno chino?

Aleix Amorós aclara que pese a que el Gobierno chino ha sido históricamente escéptico a la hora de intervenir en el mercado privado —y ha dejado caer otras compañías—, “lo más probable es que acabe interviniendo de una u otra forma”. Y todo porque a diferencia de otras quiebras, explica el analista, “esta es una compañía muy arraigada en el territorio”.

Lo cierto es que el impacto de Evergrande en el mercado laboral chino es importante, porque da trabajo de manera directa a más de 220.000 trabajadores y genera cada año más de 3.800.000 empleos indirectos, según Amorós, que ha estudiado el caso de Evergrande en profundidad.

Además, la empresa también tiene un peso brutal en el sector inmobiliario que ya de por sí es relevante en el PIB chino (15% en 2012 según un artículo de CaixaBank). “Entonces, si dejaran caer Evergrande, a la larga el mercado purgará los activos tóxicos, pero a corto plazo podría hacerles un roto descomunal”, zanja el analista.

Miguel Otero, de Elcano, también se apunta a la intervención del Gobierno: “Creo que el Estado chino no va a dejar que esto repercuta demasiado y va a intervenir. Va haber a lo mejor quitas para algunos acreedores. Mi línea argumental siempre ha sido que en el sistema chino, donde el partido es clave, incluso acreedores que van a perder parte del capital, van a aceptar las quitas mejor que si fuesen occidentales”.

“El Gobierno chino podría ejecutar una reestructuración o incluso algún banco público nacional del Partido Comunista puede adquirir parte de esos activos y ejecutarlos con dinero público. Ese es el escenario más plausible, porque si la dejan caer podría haber un impacto grave en el mercado doméstico. Y eso no solo afectaría al mercado inmobiliario, también al sector asegurador y al sector de las materias primas que nutre al de la construcción. Ahí podría empezar un efecto dominó que arrastre a muchos sectores y afecte a toda la economía”, vaticina Amorós.

¿Puede desencadenar una crisis política interna?

El experto en geopolítica no lo cree factible: ”No me parece que evitar la desestabilización interna sea el mayor incentivo de China para intervenir, porque siempre van a tener el último recurso de señalar al sector privado como culpable de una política basada en excesos. Casi diría que esto puede ser una baza para que el Partido Comunista capitalice sus propios intereses y recuerde a la ciudadanía que la sobredependencia de compañías basadas en deuda no es el camino a seguir y que ahí estará el partido para hacer las cosas con cabeza”.

¿Han fallado los mecanismos de control?

Amorós cree que “muy posiblemente”. Y todo porque a diferencia de los mercados occidentales, donde los organismos reguladores como el Banco Central Europeo o la Reserva Federal son independientes, en China “no hay sistemas reguladores transparentes, porque se mueven en la opacidad”.

“Es difícil dilucidar qué pasa y depurar responsabilidades. Creo que ha habido mala praxis. Han fallado en temas de control de apalancamiento. Y eso que el Gobierno lleva tiempo poniendo normas para frenarlo, como la llamada política de las tres líneas rojas que insta al sector inmobiliario a cumplir tres parámetros para mantener el libre acceso al crédito. Pero Evergrande no cumplía ni una de las tres”, zanja el analista geopolítico.